Планирование полей бизнеса с интегрированным планированием функциональных и региональных стратегий

Дитгер Хан 'ПиК: Планирование и контроль: концепция контроллинга'

III. Интегрированные планово-контрольные расчеты на предприятиях с функциональной организационной структурой

3. ПиК в рамках стратегического планирования

3.1. Планирование полей бизнеса с интегрированным планированием функциональных и региональных стратегий

Планирование полей бизнеса составляет ядро стратегического планирования. Оно включает долгосрочное планирование продуктовой программы и соответствующего потенциала на уровне отдельных полей бизнеса и предприятия в целом.

Стратегическое поле бизнеса характеризуется следующими признаками:

Таким образом, стратегические поля бизнеса являются "носителями успеха" со своими собственными шансами и рисками, сильными и слабыми сторонами, с собственными целями, как монетарными (оборот, денежные потоки, результат за период, ценность капитала и др.), так и немонетарными (численность персонала), и могут быть определены как "предприятие в миниатюре" (мини-фирма). Стратегические поля бизнеса представляют отдельные продукты, продуктовые группы и продуктовые программы с соответствующим потенциалом. Они должны по возможности соответствовать оперативным структурным единицам для обеспечения единства оперативного и стратегического управления.

На предприятии с функциональной организационной структурой хозяйственна самостоятельность стратегических полей бизнеса как организационных единиц существенно ограничена. Ограничения затрагивают в основном использование ресурсов, так как различные стратегические поля бизнеса часто используют один и тот же потенциал (например, производственное оборудование, каналы сбыта).

В этом случае трудно обеспечить соответствие полей бизнеса оперативным организационным единицам, ибо последние в любом случае должны создаваться для выполнения таких сквозных функций, как производство, снабжение, сбыт, управление персоналом, финансирование. Раздельная ответственность за управление по полям бизнеса возможна поэтому лишь на уровне менеджеров по продукту или полю бизнеса, которые в экстремальных случаях могут быть выделены в самостоятельные организационные единицы с оперативными полномочиями (чистая матричная организация) или преобразованы в форму так называемой двойственной организации и курироваться руководством предприятия. В последнем случае большая часть базовых и сквозных функций накладывается одна на другую, а ответственность существующих организационных единиц расширяется до стратегической ответственности за поля бизнеса. В обоих случаях возникают типичные для матричных структур проблемы согласования.

В качестве примера полей бизнеса на предприятии, производящем офисную мебель, можно привести, с одной стороны, серийное производство блочной металлической и деревянной мебели, шкафов и стенок, а с другой стороны, единичное производство оборудования для банков и обособленное серийное производство стульев. На предприятии средств механизации производство лифтов и эскалаторов.

На практике для планирования и анализа часто используют классификацию полей бизнеса.

В зависимости от своей рыночной привлекательности, сильных и слабых сторон, а также вклада в успех деятельности предприятия в целом отдельные поля бизнеса или их группы (последние часто называют сегментами или областями бизнеса) могут характеризоваться как:

В дополнение к этому в зависимости от запланированного направления развития поля бизнеса могут делиться:

(рис. 53, а также примеры из хозяйственной практики концернов Сименс, Даймлер-Бенц, Ленинец).

Рис. 53. Классификация полей (групп полей) бизнеса

Стратегии полей бизнеса являются принципиальным способом рыночно ориентированного формирования полей бизнеса. Эти стратегии вырабатываются в ходе бизнес-планирования и включаются в планы полей бизнеса (бизнес-планы). Бизнес-стратегии классифицируются следующим образом:

Применение бизнес-стратегий все в большей степени концентрируется на генерировании взаимосвязанных продуктов и услуг, т.е. на комплексных системных решениях. Требуемое для реализации этих продуктов, услуг и системных решений изменение потенциала влечет за собой изменения в других планах предприятия и поэтому должно учитываться при бизнес-планировании.

Успешное использование всех шансов предполагает не только разработку и принятие бизнес-стратегии, но и синхронизацию ее с инновационными функциональными и региональными стратегиями.

Так, динамика технического прогресса и различающиеся социально-культурные и экономические условия в отдельных регионах требуют особого внимания к выработке:

Функциональные стратегии (стратегии функциональных сфер деятельности) представляют собой принципиальные подходы к достижению специфических целей этих сфер, которые конкретизируются и реализуются через программы мероприятий. Функциональные стратегии служат для конкретизации планов полей бизнеса, так как они планомерно отражают их воздействие на отдельные функции предприятия. Одновременно функциональные стратегии выполняют координирующую функцию, устанавливая согласованные принципы и правила принятия решений и действий внутри отдельных подразделений предприятия и между ними.

Региональные стратегии принципиальные подходы к достижению специфических целей в различных регионах (странах).

Функциональные и региональные стратегии могут разрабатываться частично как самостоятельные виды стратегий, однако они оказывают воздействие на стратегии полей бизнеса.

Говоря о бизнес-стратегиях с интегрированными функциональными и региональными стратегиями, в конечном счете подразумевают ориентированные на рынок стратегии инвестирования в трудовой и материальный потенциал, а также в инфраструктуру предприятия (природоохранные сооружения, административные здания, социальные программы и т.п.).

В рамках стратегического планирования необходимо разработать такую комбинацию бизнес-стратегий и инфраструктурных стратегий, которая позволила бы оптимальными методами достичь генеральных целей деятельности предприятия.

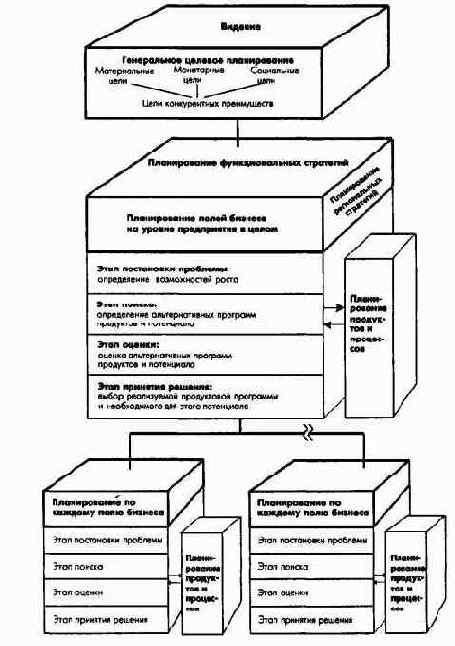

Исходя из видения и генеральных целей интегрированное планирование полей бизнеса, функциональных и региональных стратегий осуществляют на двух уровнях управления (рис. 54):

Рис.54. Ориентированное на конкуренцию бизнес-планирование с интегрированным планированием функциональных и региональных стратегий на уровне предприятия в целом и отдельных полей бизнеса

В ходе бизнес-планирования, осуществляемого с точки зрения интересов предприятия в целом, устанавливается, в каких полях бизнеса хочет действовать предприятие и в каком соотношении должны находиться эти отдельные пол бизнеса. При общефирменном бизнес-планировании рассматривается общее поле деятельности предприятия в виде портфеля полей бизнеса (бизнес-портфеля), в который могут быть включены новые поля бизнеса, ликвидированы старые, а все остающиеся поля бизнеса могут развиваться самым различным образом. Планирование по отдельным полям бизнеса, наоборот, осуществляется с точки зрения интересов этих отдельных полей, но в рамках целей всего предприятия. Бизнес-стратегии определяют принципиальное поведение предприятия в отдельных полях бизнеса, необходимое для поддержания его конкурентоспособности.

В ходе планирования на уровне полей бизнеса оцениваются соответствующие продукты и продуктовые программы и необходимый потенциал. В рамках планирования на уровне предприятия в целом проводят сведение с учетом обратной связи всех продуктовых программ и потенциала полей бизнеса и тем самым устанавливают желаемые с точки зрения предприятия в целом направления развития. Таким образом, на обоих уровнях управления в принципе решаются одинаковые задачи планирования продуктовой программы и потенциала, хотя и с разным уровнем агрегирования и степенью детерминации. Абсолютно новые для предприятия продукты и поля бизнеса с соответствующими ресурсами должны планироваться исключительно на уровне всего предприятия.

Кроме того, в обоих случаях бизнес-планирование интегрируется с планированием функциональных и региональных стратегий. На уровне предприятия в целом объединяются и гармонизируются функциональные и региональные стратегии отдельных полей бизнеса, что особенно важно для предприятий с функциональной организационной структурой.

На малых и средних предприятиях бизнес-планирование с соответствующими функциональными и региональными стратегиями может осуществляться и без образования полей бизнеса, исключительно на уровне всего предприятия.

3.1.1. Этап постановки проблемы в бизнес-планировании: рассмотрение предмета и целей интегрированного планирования продуктовой программы и потенциала

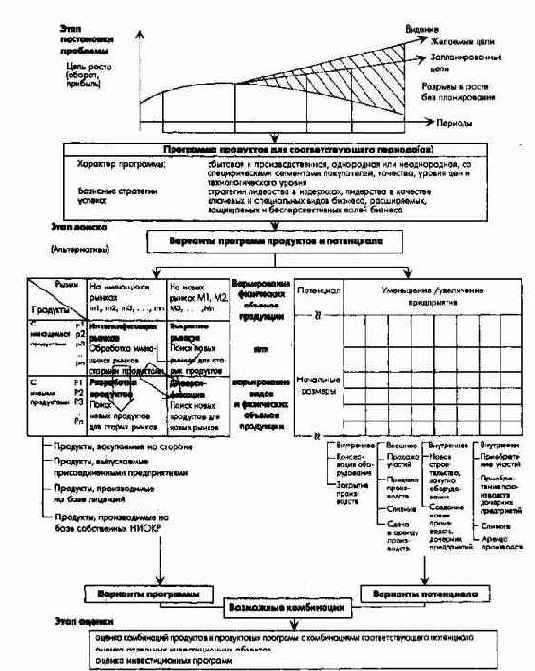

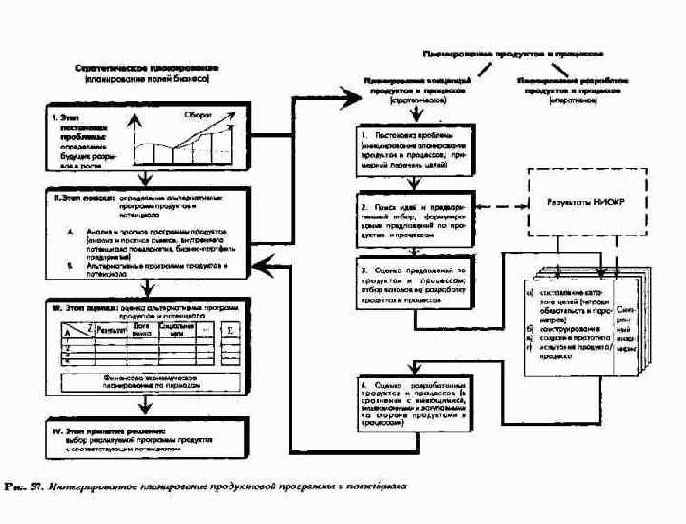

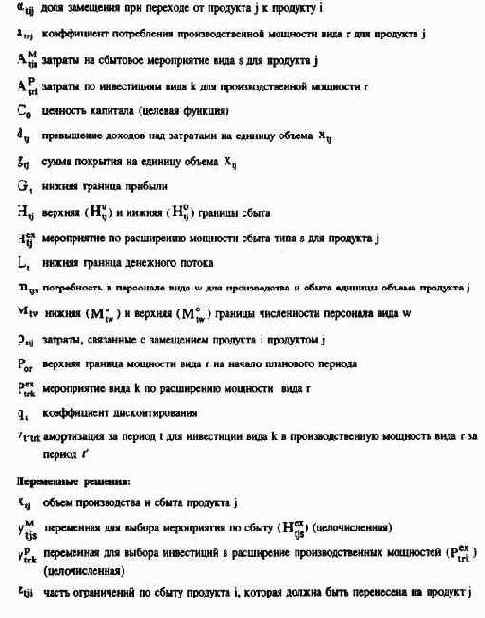

При бизнес-планировании на уровне предприятия и отдельных полей бизнеса речь идет о планировании номенклатуры и объемов производства продуктов в долгосрочной перспективе, требуемого для их производства потенциала и необходимых функциональных, региональных и инфраструктурных стратегий. Планирование продуктовой программы и потенциала систематический процесс подготовки и принятия управленческих решений относительно продуктовой программы и потенциала (рис. 55).

Рис. 55. Процесс интегрированного планирования продуктовой программы и потенциала (планирование полей бизнеса)

Исходным пунктом интегрированного планирования продуктовой программы и потенциала являются монетарные, материальные и социальные цели, сформулированные в процессе генерального целевого планирования:

реализуются установленные цели по периодам (например, результата и ликвидности);

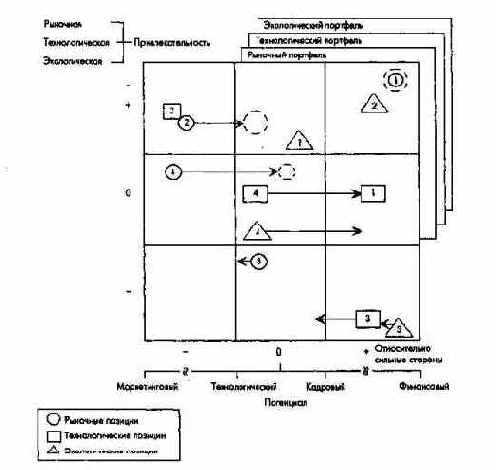

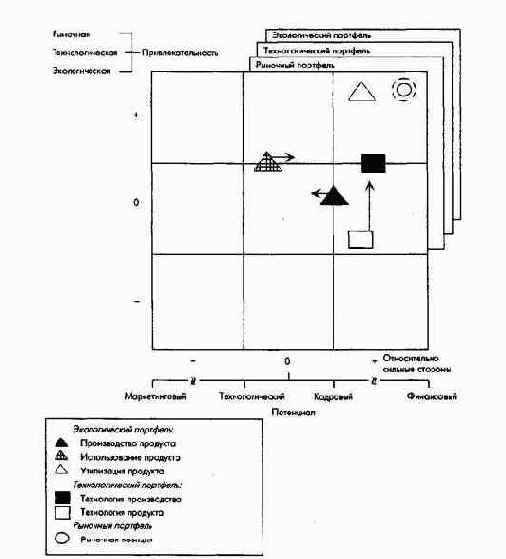

Задачей бизнес-планирования на уровне предприятия в целом является определение целевых позиций отдельных полей бизнеса в общем бизнес-портфеле предприятия. Такой бизнес-портфель показывает рыночную, технологическую и экологическую привлекательность каждого поля бизнеса, его относительные конкурентные преимущества и другие ключевые экономические параметры (рис. 56а). При ориентации развития предприятия на цели максимизации ценности капитала стратегическое позиционирование полей бизнеса и тем самым планирование роста или свертывания потенциала ориентируется на целевые показатели за период: результата и денежного потока, а также обеспечение приемлемого уровня риска полей бизнеса.

При этом следует иметь в виду, что общефирменный бизнес-портфель должен быть в целом сбалансирован с точки зрения результата, денежных потоков и риска. Из-за возможности внешнего финансирования и необходимости сдвинутого по времени дефинансирования (возврат кредитов) проблема балансирования полей бизнеса должна рассматриваться во взаимосвязи с долгосрочным финансовым планированием.

Рис. 56а. Динамический рыночный, технологический и экологический бизнес-портфель предприятия

На уровне полей бизнеса для достижения запланированных по отдельным полям бизнеса целевых результатов следует разработать альтернативные варианты продуктовых программ и потенциала. Затем при помощи прогнозно-аналитических методов определить такую комбинацию продуктов и потенциала с соответствующими функциональными и региональными стратегиями, которая позволит оптимизировать ценность совокупного капитала каждого поля бизнеса или желаемые конкурентные преимущества с учетом достижения целевых показателей по периодам (оборота, денежного потока, результата, численности персонала).

Майкл Портер в этой связи выделил две базисные стратегии успеха для поля бизнеса: стратегию лидерства в издержках и стратегию лидерства в качестве продукта. Начальным пунктом для выбора базисной стратегии успеха является, с одной стороны, анализ динамики спроса, а также структуры и поведения конкурентов в значимых для предприятия отраслях или сегментах рынка, определяющих в совокупности привлекательность отрасли, рынка или рыночной ниши. С другой стороны, Портер исходит из результатов анализа процессов создания стоимости на предприятии, которые при соответствующем их формировании могут привести к обретению долгосрочных конкурентных преимуществ и тем самым к обеспечению относительно (по сравнению с конкурентами) сильных рыночных позиций. В основе разработки базисных стратегий успеха лежит ориентация на конкурентную среду, а также на возможности формирования процессов создания стоимости (ориентация на вертикальную интеграцию).

Эти два фактора основа выявления рыночных шансов и рисков, а также относительно сильных и слабых сторон деятельности самого предприятия.

Для целей анализа, прогнозирования и планирования по каждому продукту может быть также проведено портфельное позиционирование (рис. 56б).

Рис. 56б. Динамический рыночный, технологический и экологический бизнес-портфель поля бизнеса

По соответствующим ключевым и специальным полям бизнеса дифференцирование в зависимости от стадии жизненного цикла (расширяемые, защищаемые и бесперспективные) при помощи специфических продуктово-рыночных комбинаций (альтернативных программ продуктов и потенциалов) устанавливаются соответствующие базисные стратегии роста, стабилизации или свертывания бизнеса. При этом в зависимости от положения продукта или продуктовой группы на кривой жизненного цикла и других факторов возможна смена действовавшей до сих пор базисной стратегии успеха. В специальной литературе можно найти детально разработанные концепции конкурентных стратегий. Проблема состоит в том, чтобы связать лидерство в качестве с лидерством в издержках, например, через нововведения: внедрение гибких автоматизированных производств, модульного конструирования и производства, гибкого линейного управления.

Таким образом, главная задача интегрированного планирования продуктовой программы и потенциала состоит с точки зрения предприятия в целом и отдельных полей бизнеса в определении направлений и масштабов роста и тем самым предотвращении в будущем возможных "провалов" по показателям оборота и финансового результата. Речь идет о выборе ориентированных на видение, оптимальных в долгосрочном плане с позиции результата путей развития предприятия на базе его ключевых и специальных полей бизнеса.

3.1.2. Этап поиска в планировании полей бизнеса: разработка альтернативных продуктовых программ и потенциала с учетом специфических ограничений

Альтернативными решениями на уровне предприятия или полей бизнеса являются различным образом сформированные возможные комбинации будущих продуктовых программ и потенциала, дифференцированные по видам продуктов, объемам производства, местам размещения производств и времени.

На уровне полей бизнеса альтернативные программы формируются из данных по отдельным продуктам и продуктовым группам; на уровне предприятия в целом из комбинаций полей бизнеса. Альтернативы различаются также своим влиянием на показатели оборота, результата и денежных потоков, а также капитала и имущества в будущих периодах. Речь идет об определенных вариациях объемов, а иногда объемов и номенклатуры продукции, и потенциала (производственных мощностей и рабочей силы). При подобных синхронных изменениях продуктовой программы и потенциала происходит изменение внутренних или внешних размеров предприятия, т.е. мощностей и мест расположения производств.

Разработка вариантов продуктовых программ является предметом планирования продуктовых программ и процессов производства (продуктовое и производственное планирование).

3.1.2.1. Продуктовое и производственное планирование как база разработки альтернативных продуктовых программ и потенциала

3.1.2.1.1. Основы

При продуктовом планировании в рамках стратегического планирования продуктовой программы должны решаться следующие основные проблемы.

Следует установить, рассматривать ли в качестве альтернатив (будущих продуктовых программ) существующие или новые продукты на действующих или новых рынках. При этом возможен выбор таких стратегий, как расширение старых, открытие новых рынков, разработка новых продуктов и диверсификация (см. рис. 55).

Новые продукты, включаемые в продуктовую программу, могут .быть закупаемыми на стороне готовыми товарами, производимыми на основании лицензионных соглашений, появившимися вследствие внешнего расширения предприятия (приобретения других предприятий) или результатом собственных НИОКР. При этом можно задать при помощи так называемого профиля качества продуктов (в табличной форме или в форме диаграммы типа "звезда") желаемые параметры качества продуктов. В продуктовую программу также включаются в качестве результативных показателей данные ранее проведенных НИОКР по новым продуктам, прошедшим технические и рыночные испытания.

Концепция продукта планируется в несколько этапов (поиск и отбор идей, разработка и оценка продуктовых предложений). Концепция продукта служит основой для заключения договоров на проведение НИОКР по новым продуктам. На рис. 57 показан процесс интеграции стратегического концептуального продуктового и производственного планирования с оперативным и стратегическим планированием продуктовой программы и потенциала. В ходе этого процесса применением метода синхронного инжиниринга (Simultaneous Engineering), т.е. одновременной разработки изделия и подготовки производства и рынка, достигается необходимая синхронизация планирования продуктовой программы и потенциала на оперативном уровне управления.

Рис. 57. Интегрированное планирование продуктовой программы и потенциала

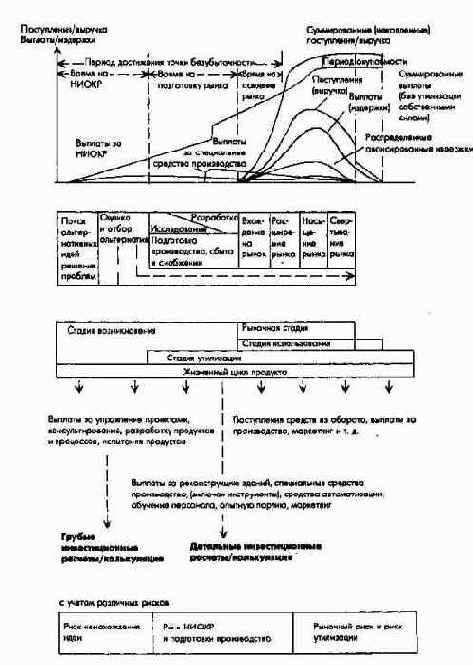

В рамках продуктового планирования по всем существующим и новым продуктовым альтернативам необходимо откорректировать или разработать вновь специфические кривые жизненного цикла (рис. 58а).

Рис. 58а. Стадии жизненного цикла продуктов и динамика показателей выплат и поступлений, издержек и выручки

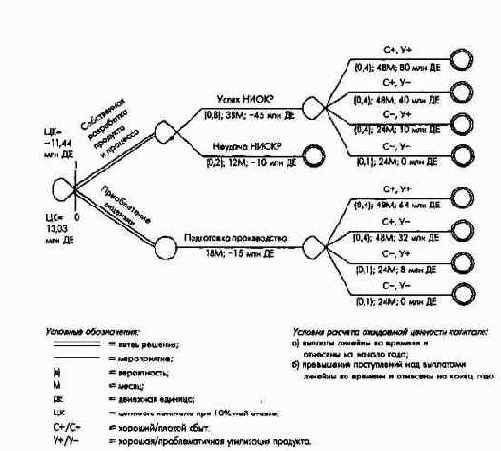

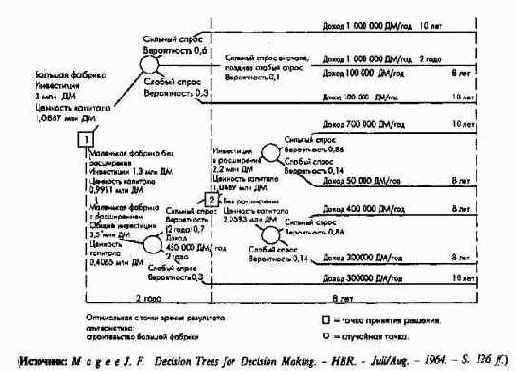

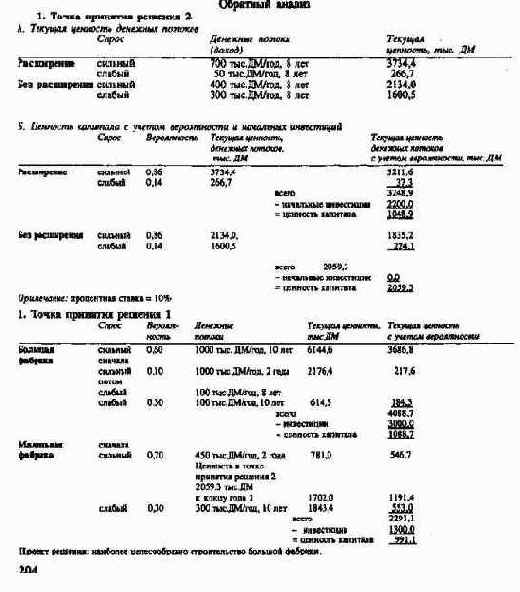

На рис. 58б в виде дерева принятия решений показаны некоторые расчеты по стадиям жизненного цикла (НИОКР, сбыт и утилизация) предлагаемого к включению в продуктовую программу продукта. При этом сначала необходимо принципиальное решение о выборе между собственной разработкой продукта и приобретением лицензии. Из схемы на рис. 58б видно, что если идти по пути собственной разработки, шансы на неудачу продукта незначительны. В случае успешной разработки продукта возможен как хороший, так и плохой сбыт и соответственно хорошая или проблематичная утилизация продукта, что на "дереве" выглядит как четыре возможные ответвления.

Рис. 58б. Дерево принятия решений по стадиям жизненного цикла предлагаемого продукта

Оптимальную продуктовую альтернативу выбирают по целевому критерию ценности капитала, а также с учетом других количественных критериев. При помощи такого подхода на основе учета динамики риска можно сравнивать и несколько продуктовых альтернатив.

При этом по каждой альтернативе можно определять момент, когда необходимо снижение риска для улучшения экономического результата.

Кривая оборота (реализации) определяется индивидуально для каждого предприятия на основе прогнозов состояния внешней среды, статистических данных, а также с учетом действий предприятия и возможных ответных реакций со стороны конкурентов.

Для продуктового планирования важно знать, на какой стадии находится жизненный цикл закупаемых готовых товаров, лицензионных продуктов или продуктов присоединенных (поглощенных) предприятий, включаемых в продуктовую программу.

Кроме того, при интегрированном планировании продуктовой программы и потенциала и связанном с ним планировании сбыта особое значение имеет то, что на кривую жизненного цикла могут оказывать влияние проводимые как самим предприятием, так и конкурентами сбытовые мероприятия и мероприятия по внедрению на рынок новых продуктов.

3.1.2.1.2. Инструменты оценки

Для оценки продуктовых и соответствующих производственных альтернатив наряду с анализом и прогнозом кривой жизненного цикла используют следующие методы:

Большой интерес представляет портфельный анализ на уровне предприятия в целом привлекательности и относительных конкурентных преимуществ полей бизнеса, продуктов и соответствующих производственных процессов.

Для оценки возможных продуктовых и производственных альтернатив очень важен анализ полезности и целевых издержек продуктов и производства. Для такого анализа разрабатывают так называемые профили оценки продуктов: сначала грубый профиль, а затем для представляющих интерес продуктов детальный. Эти профили позволяют получить все существенные характеристики продукта, а также их возможные экстремальные и средние оценки, причем особое внимание необходимо уделить анализу и оценке связанных с продуктом плановых и контрольных показателей: величины оборота, сумм покрытия, издержек.

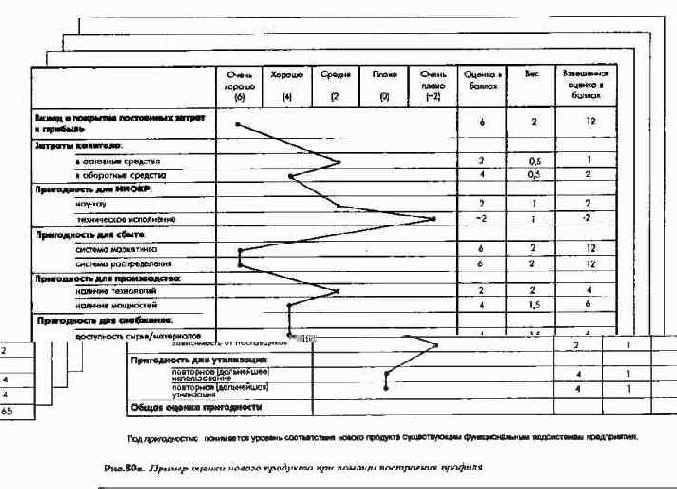

На рис. 59а показан пример профиля оценки нового продукта и возможный перечень критериев оценки. Оценка проводится с учетом важности критериев.

Рис.59а. Пример оценки нового продукта при помощи построения профиля

Для более точной оценки компонентов успеха отдельных продуктов на основе анализа и прогноза развития рынка, а также соответствующих кривых жизненного цикла необходимо сделать в разрезе сфер деятельности предприятия приблизительную разработку мероприятий и расчет ресурсов, требуемых для производства и внедрения на рынок этих продуктов. Затем при помощи показателей издержек и выручки исчисляют затраты на производство по периодам и составляют предварительные калькуляции себестоимости новых продуктов.

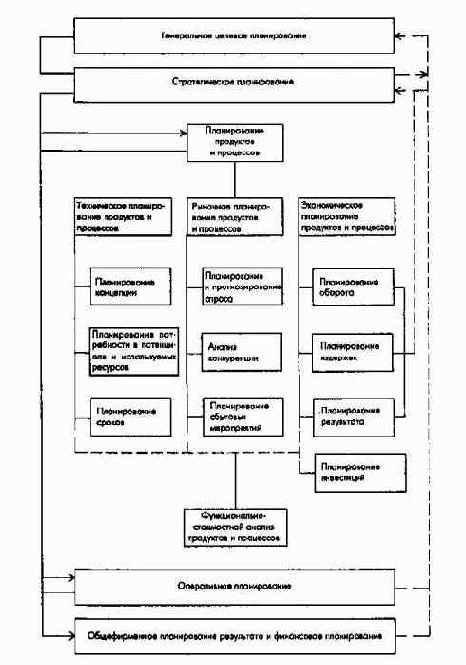

На рис. 59б показана схема продуктового и производственного планирования с учетом технологических, рыночных и экономических аспектов.

Рис. 59б. Принципиальная схема планирования продуктов и процессов в рамках общей системы планирования

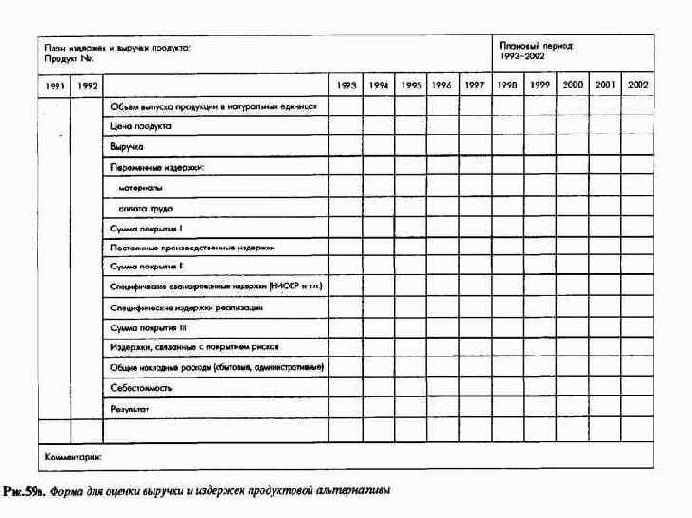

На рис. 59в в табличной форме представлены результаты долгосрочной оценки издержек и выручки по новому продукту, запускаемому в серийное производство. Необходимо оценить возможные изменения цен на рынках снабжения, сбыта и рабочей силы, а также при помощи функционально-стоимостного анализа возможности снижения производственных издержек. В системе плановых и контрольных показателей по продукту особое значение имеют показатели сумм покрытия I, а также ожидаемые затраты на НИОКР и подготовку производства и сбыта во временном разрезе. Если на предприятии существует система управления по продукту, то для новых продуктов необходимо учесть издержки, связанные с содержанием соответствующего управленческого аппарата.

Рис.59в. Форма для оценки выручки и издержек продуктовой альтернативы

Часто целесообразно исходя из кривых жизненного цикла организовать в рамках продуктового планирования раздельный учет денежных потоков, что имеет большое значение для инвестиционных расчетов, расчетов издержек по продукту за период и для сводного финансового планирования.

В связи с продуктовым планированием все большее распространение получает концепция управления по целевым издержкам (Target Costing), которая используется чаще всего в сборочном производстве и характеризуется следующими чертами:

1) ориентированным на рынок формированием функций продукта (функции потребления и предпочтения), а также профиля качества, цен и объемов производства; разработкой рыночного прототипа;

2) состыковкой желаемых продуктовых функций с компонентами (узлами) продукта, реализующими эти функции. Узлы продукта должны быть далее детализированы. Также может иметь место установление взаимосвязи функции продукта с услугами, оказываемыми предприятием по этому продукту (например, сервиса);

3) расчетом при помощи ориентированной на конкуренцию "обратной" калькуляции "допустимых" издержек, обеспечивающих сохранение целевой нормы прибыли на единицу продукта;

4) расчетом при помощи прямой калькуляции на базе сложившихся фактических или прогнозируемых собственных издержек себестоимости единицы продукта;

5) сопоставлением рассчитанных допустимых издержек с фактически сложившимися или прогнозируемыми и определением целевых издержек для продукта в целом, его узлов, деталей и связанных с ним услуг;

6) переориентацией планирования продуктовых концепций и продуктовых НИОКР на достижение желаемых целевых издержек. При необходимости для достижения требуемого уровня целевых издержек на основе данных функционально-стоимостного анализа и анализа накладных расходов в продуктовые концепции вносятся соответствующие коррективы;

7) утверждением рассчитанных целевых издержек в качестве нового норматива (стандарта).

Метод управления по целевым издержкам уже довольно длительное время применяется в продуктовом планировании на немецких предприятиях. Так, если на предприятии хотят разработать модель нового легкового автомобиля с определенным профилем качества или варианты этой модели для разных рынков, то рассчитывают с учетом существующих на разных страновых рынках цен и объемов спроса и предложения обратную калькуляцию с ориентированными на конкуренцию издержками по всем узлам, деталям и сервисным услугам и сравнивают ее с собственными фактически складывающимися издержками с учетом их будущих изменений.

В ходе многократно повторяющихся обсуждений выявляются резервы снижения себестоимости будущего продукта, и только после этого окончательно утверждают концепцию продукта и составляют его плановую калькуляцию.

Управление по целевым издержкам имеет особенно важное значение в крупносерийном производстве, но может применяться и в единичном, и в мелкосерийном производствах. Главными целями использования метода управления по целевым издержкам являются:

1) усиление рыночной ориентации, а именно ориентации на потребителей, конкурентов и поставщиков, при продуктовом планировании внутри отдельных полей бизнеса;

2) оказание постоянного давления на разработчиков продукта с целью ориентировать их на требования потребителей, конкуренцию и снижение издержек в процессе разработки продукта (стоимостной инжиниринг);

3) принуждение к осуществлению своевременного контроля собственного производства, поставщиков и разработчиков на всех ступенях производства;

4) принуждение к синхронной разработке и подготовке производства (синхронный инжиниринг) в соединении с планированием производственных мощностей и их загрузки;

5) принуждение к постоянному анализу всех связанных с производством, реализацией и утилизацией продукта процессов и их влияния на стоимостные показатели предприятия.

Для определения продуктов, выводимых в долгосрочной перспективе из продуктовой программы, также можно использовать кривые жизненного цикла, профили оценки продуктов и многоступенчатые экономические расчеты результатов производства и реализации продукции. При этом речь может идти или о свертывании производственных мощностей (дезинвестициях), или о замене исключаемых из программы продуктов в долгосрочной перспективе другими, представляющими интерес в стратегическом плане и обеспечивающими сохранение или расширение производственных мощностей.

3.1.2.2. Альтернативные программы продуктов и потенциала внутренние и внешние инвестиционные / дезинвестиционные альтернативы

Альтернативные программы на уровне отдельных полей бизнеса представляют собой возможные в будущих периодах комбинации новых и существующих продуктов определенного качества и в необходимых для определенных рынков или этапов производства объемах. Альтернативные программы на уровне предприятия могут разрабатываться и сводиться как на основе соответствующих альтернативных программ отдельных полей бизнеса, так и непосредственно на уровне предприятия в целом.

Продуктовые альтернативы должны быть реализованы в рамках соответствующих стратегий роста, стабилизации или свертывания.

Альтернативные продуктовые программы составляют вместе с планами сбыта основу для планирования оборота и поступлений средств в будущих периодах. Степень сложности планирования продуктовой программы в целом и по отдельным продуктам зависит прежде всего от сложности внешних рыночных и внутрифирменных взаимосвязей. При этом особое значение имеет отношение к риску лиц, принимающих решения.

Для осуществления будущих продуктовых программ требуется синхронное планирование функциональных стратегий и необходимого потенциала, причем исходят прежде всего из варьирования имеющимся в распоряжении предприятия и приобретаемым в рамках инвестирования потенциалом (см. рис. 55). В зависимости от происхождения или места нахождения потенциала различают альтернативы изменения потенциала или размера предприятия внутреннее или внешнее.

Внутреннее изменение размера предприятия происходит, когда создаются новые производительные комбинации средств производства. Рост внутреннего размера предприятия может быть осуществлен:

Внешнее изменение размера предприятия происходит, когда приобретают права на управление уже существующими производительными комбинациями, например путем приобретения производств (заводов), которые были созданы другими предприятиями и уже использовались для производственных целей.

В соответствии с немецким законодательством возможны следующие пути внешнего роста размера предприятия:

Определенные формы кооперации, при которых имеет место распределение между предприятиями прав на управление производственными ресурсами, также могут представлять собой инвестиционные альтернативы роста. Речь идет, например, о создании совместных предприятий в рамках альянса или совместного приобретения участий (паев).

Альтернативные программы развития потенциала вместе с планами материально-технического обеспечения образуют основу для планирования издержек и выплат будущих периодов.

При интегрированном планировании продуктовой программы и потенциала в рамках стратегии свертывания может рассматриваться также и возможность уменьшения размера предприятия. Внутренние размеры предприятия могут уменьшаться за счет консервации части или всех мощностей существующих производств или даже их ликвидации путем отказа от прав на управление существующими производительными комбинациями аналогично внешнему расширению предприятия (продажа долевого участия, сдача в аренду и т.д.).

Изменение потенциала проводится как планирование проектов.

3.1.3. Этап оценки планов полей бизнеса: ориентированная на результат и возможности финансирования оценка альтернативных программ продуктов и потенциала

3.1.3.1. Основы

Варианты продуктовой программы и потенциала представляются в виде объектов инвестирования или инвестиционных программ на уровне предприятия и полей бизнеса. В рамках стратегического планирования во временном интервале минимум в 5 лет, а для некоторых отраслей и более новые инвестиции необходимо оценивать с учетом уже осуществленных и ранее запланированных инвестиций. При подборе альтернатив, охватывающих несколько периодов, следует четко выделить эти периоды и описать их с точки зрения важнейших целей и возможностей внешнего расширения предприятия, например через финансовые инвестиции в участия в других фирмах, по сравнению с внутренним расширением.

Альтернативные варианты продуктовой программы и потенциала (связанные инвестиционные программы) оценивают по критерию их влияния на достижение целей. Необходимо, насколько это возможно, установить, в какой степени отдельные или связанные инвестиционные объекты будут способствовать достижению принятых целей предприятия.

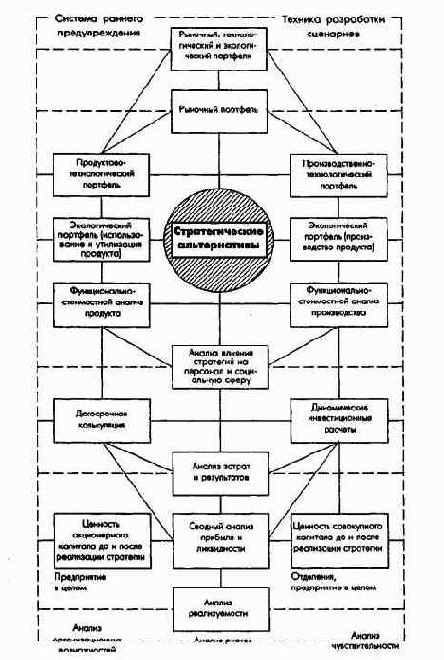

На рис. 60 представлен комплекс возможных инструментов оценки стратегических альтернатив продуктовой программы и потенциала.

Рис. 60. Инструменты оценки стратегических альтернатив

Главным целевым монетарным критерием для оценки стратегических альтернатив является ценность капитала, дополнительным критерием желаемые конкурентные преимущества предприятия. При оценке альтернатив также часто учитывают и другие стоимостные и нестоимостные показатели эффекта.

Базу для оценки стратегических альтернатив образуют методы анализа и прогнозирования, прежде всего методы раннего предупреждения и разработки сценариев, при помощи которых приобретается необходимая аналитическая и прогнозная информация. Одним из основных инструментов анализа и планирования полей бизнеса является портфельный анализ, позволяющий позиционировать их с точки зрения привлекательности рынка и конкурентоспособности. Наряду с интегрированными рыночными, технологическими и экологическими портфелями необходимо разрабатывать детализированные портфели. Кроме того, следует проводить стоимостной анализ отдельных продуктов, процессов и ресурсов, позволяющий улучшать параметры объектов анализа. Затем необходим анализ влияния стратегий на достижение внутренних и внешних кадровых и социальных целей предприятия. Стоимостные эффекты отдельных стратегических альтернатив определяются в рамках динамических инвестиционных расчетов, а по отдельным продуктам дополнительно в рамках долгосрочного калькулирования. При этом оба расчета должны быть взаимосвязаны. При многокритериальной оценке стратегических альтернатив при наличии ограничений используют методы анализа "полезности затрат", матрицы принятия решений, а также компьютерное моделирование на базе аналитических и имитационных моделей предприятия.

В любом случае для ориентированной на результат и ликвидность оценки стратегических альтернатив необходима система обобщающих показателей финансового и экономического планирования, что обеспечивает возможность многовариантных расчетов показателей результата и ликвидности, оценки необходимых и возможных изменений внешнего финансирования и ценности капитала до и после реализации стратегической альтернативы.

Для стоимостной оценки стратегических альтернатив необходимо рассчитывать ценность капитала предприятия в целом до и после осуществления стратегического проекта.

С точки зрения философии, политики и видения предприятия необходимо проводить анализ реализуемости ("формы"), т.е. внутренней способности предприятия реализовывать стратегические альтернативы, результаты которого могут вызвать необходимость изменения стратегии. Кроме того, в рамках подготовки решений особое значение имеют анализ чувствительности и анализ организационных возможностей (сетевой анализ).

Представленные инструменты оценки стратегических альтернатив используются как на уровне предприятия в целом, так и на уровне отдельных полей бизнеса, причем для предприятия в целом главными инструментами оценки альтернатив являются общефирменный (корпоративный) бизнес-портфель и сводные показатели результата, финансирования и ценности капитала.

Исходя из продуктовой программы при заданном потенциале все возможные альтернативные стратегии роста оценивают по отдельности или в комбинации одна с другой в пределах установленного планового горизонта. Это предполагает сведение на уровне предприятия в целом всех рассматриваемых альтернатив или их комбинаций по отдельным полям бизнеса и по всем периодам, а также соответствующих инвестиций в объекты инфраструктуры и функциональные сферы деятельности предприятия.

В завершение в рамках стратегического планирования полей бизнеса и инфраструктуры необходимо оценить с учетом дополнительных целевых критериев максимизирующие ценность капитала варианты развития предприятия.

После оценки при помощи рассмотренных выше инструментов стратегических альтернатив необходимо установить, какой стратегии конкуренции нужно придерживаться по отдельным полям бизнеса: стратегии лидерства в качестве или стратегии лидерства в издержках.

Для этого необходимо идентифицировать поля бизнеса как: ключевые или специальные поля бизнеса; расширяемые, защищаемые или бесперспективные поля бизнеса.

С экономической точки зрения для оценки альтернатив интерес представляют прежде всего те показатели ПиК, которые могут быть рассчитаны на основе имеющейся прогнозной информации. Анализ и оценка альтернативных вариантов продуктовой программы и потенциала, ориентированные на результат, ликвидность и возможности финансирования, проводятся для следующих случаев:

Прежде всего необходимо рассмотреть классические методы инвестиционных расчетов: статические и динамические расчетные модели оценки эффективности отдельных инвестиций, при помощи которых можно изучить их влияние на целевые показатели прибыли, издержек, рентабельности или денежных потоков.

3.1.3.2. Ориентированная на результат оценка отдельных инвестиционных объектов на базе статических инвестиционных расчетов

Наиболее часто используемые статические методы инвестиционных расчетов методы сравнения издержек, прибыли и рентабельности.

Краткая характеристика

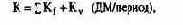

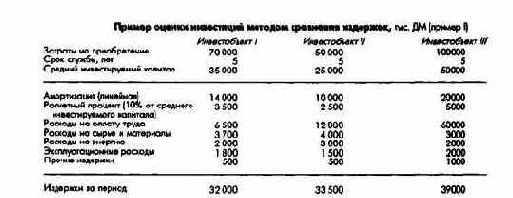

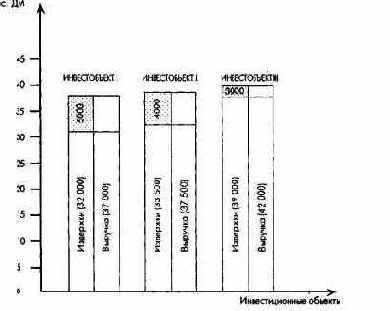

В рамках метода сравнения издержек сравниваются издержки, связанные с реализацией анализируемых вариантов инвестиций. В результате выбирают наиболее приемлемый с точки зрения издержек вариант. При этом исследуются все вызванные инвестициями издержки (пример I, рис. 61 а).

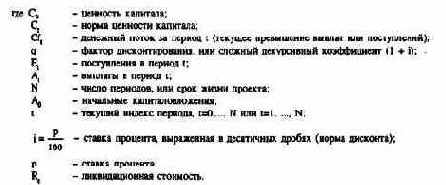

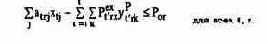

где К совокупные издержки, связанные с инвестиционным объектом; Kf постоянные издержки; Кv переменные издержки.

По издержкам инвестиционный объект I наилучшая альтернатива.

Инвестиционные объекты

Рис. 61а. Пример оценки инвестиционных объектов методом сравнения издержек (графический подход)

Основные предпосылки использования метода сравнения издержек

Применение метода сравнения издержек предполагает, что объем производства за период одинаков для сравниваемых инвестиционных альтернатив, т.е. установлена степень загрузки производственных мощностей по каждому проекту.

Кроме того, предполагается, что цены на продукцию и соответственно выручка по рассматриваемым альтернативам также равны.

Согласно этому методу оперируют средними величинами, например средней величиной инвестированного капитала, средними калькуляционными (расчетными) процентами.

Распределение издержек во времени, как и при любом статическом методе, не принимается во внимание.

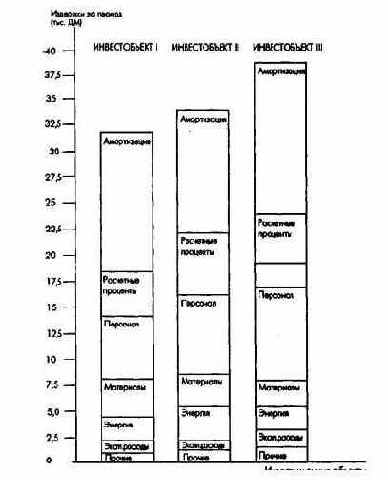

Если цены и соответственно выручка от продажи продукции различаются по альтернативным вариантам, то используется метод сравнения прибыли (пример II, рис. 61б).

Рис. 61б. Пример оценки инвестиционных объектов методом сравнения прибыли (графический подход)

Критерий выбора калькуляционная (расчетная) прибыль: разность между ожидаемой выручкой и издержками. И в этом случае наилучшим является первый инвестиционный объект, и выгоду от использования резервов мощности отдельных инвестиционных объектов можно охарактеризовать путем сравнения показателей удельных издержек и прибыли, рассчитанных на базе максимально возможной загрузки мощностей.

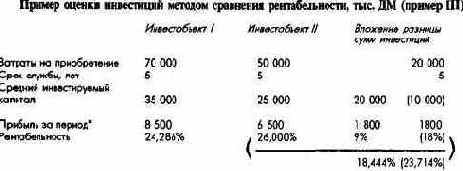

Если хотят учесть, что дня получения одинаковой по величине прибыли требуются различные объемы начальных инвестиций, т.е. различные средние величины инвестированного капитала, то используют метод сравнения рентабельности. Для этого полученную в результате инвестиций дополнительную прибыль соотносят со средней за период величиной инвестированного капитала:

При этом к калькуляционной прибыли в числителе необходимо прибавить величину калькуляционных процентов. Процент на заемный капитал, как правило, не рассматривается, ибо в такого рода простых методах инвестиционных расчетов абстрагируются от источников финансирования, кроме того, не требуется определение рентабельности собственного капитала.

Проблематичным может быть нахождение средней величины инвестированного капитала. Относительно простой метод расчета предлагается в примере I на базе линейной равномерной амортизации. Если одновременно с этим исходить из нулевой ликвидационной стоимости оборудования, то упрощенно в качестве средней величины инвестированного капитала можно брать половину величины начальных капиталовложений (затрат на приобретения) в здания и оборудование. При этом необходимо дополнительно учесть и среднюю величину вложений в оборотные средства.

Если хотят сравнить два альтернативных варианта инвестиций с различными начальными капиталовложениями при помощи метода расчета рентабельности, то разница в размерах капиталовложений должна быть учтена как дополнительное капиталовложение, приносящее прибыль в виде процентов. Если речь идет о чистых финансовых инвестициях, то разность между суммами капиталовложений служит базой для начисления процентов. При капиталовложениях в материальные активы для простоты используется только средняя величина инвестированного капитала.

* Калькуляционная прибыль + калькуляционный процент (из примеров I и II) = прибыль на вложенный капитал.

Основные предпосылки использования метода сравнения рентабельности

Предполагается одинаковая по величине прибыль по сравниваемым вариантам инвестиций. Не учитывается различный срок жизни альтернативных инвестиционных объектов.

Информационная ценность для руководства предприятия

При использовании статических методов не учитываются временные аспекты инвестиций, т.е. различия в величине издержек или прибыли на протяжении срока жизни объекта не отражаются на принятии решения.

При изолированном рассмотрении отдельных вариантов инвестиций не учитываются возможные взаимосвязи между объектами. Поэтому при использовании статических методов невозможно определить влияние инвестиций на все сферы деятельности, а также на финансовые планы и планы результатов работы предприятия.

В рамках стратегического планирования руководствоваться результатами статических методов расчета эффективности инвестиций не рекомендуется.

Однако при оценке не ориентированных на рынок инвестиций (например, в инфраструктуру) эти методы могут найти свое применение.

Для ориентированной на результат оценки инвестиций в подразделения, сферы бизнеса, дочерние предприятия или в предприятие в целом используют динамические методы оценки на базе системы показателей RoI за период. Посредством этой системы можно задать направления использования ресурсов, поскольку совокупный инвестируемый капитал или имущество в момент рассмотрения оценивается по текущей или восстановительной стоимости, а проценты начисляются на базе рыночной стоимости имущества, что увеличивает реальную стоимость, например, земельного участка в сравнении со стоимостью приобретения. Таким образом, в расчетах учитываются все изменения рыночной ценности инвестированного капитала (имущества).

3.1.3.3. Ориентированная на результат оценка отдельных инвестиционных объектов на базе динамических методов инвестиционных расчетов

3.1.3.3.1. Основы определения ценности капитала

К важнейшим динамическим методам инвестиционных расчетов относятся метод расчета ценности капитала (приведенной прибыли) и метод внутренней нормы доходности (рентабельности).

Краткая характеристика

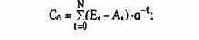

Метод расчета ценности капитала (чистого дисконтированного дохода или интегрального эффекта, net present value) позволяет оценивать альтернативные варианты инвестиций по величине ценности капитала (фактической стоимости) соответствующих инвестиционных объектов.

Этот показатель рассчитывают на основе приведенных (дисконтированных) к определенному моменту денежных потоков, связанных с анализируемыми вариантами инвестиций. Как правило, дисконтируемые величины приводятся к началу планового периода. Однако денежные потоки могут быть приведены и к концу планового периода (метод оценки по ликвидационной стоимости имущества). Хотя последний метод с теоретической точки зрения имеет ряд преимуществ, в практике стратегического планирования более широкое применение нашло приведение к началу периода.

В результате процесса дисконтирования фактическая ценность денежных потоков становится тем меньше, чем дальше во времени отстоят они от начального момента. Такой метод наилучшим образом отражает увеличение рисков будущих денежных потоков.

Величина ценности капитала С0 = 0 означает, что норма рентабельности (доходности) анализируемых вариантов инвестиций равна используемой в расчетах норме дисконта. В соответствии с этим методом инвестиции тем эффективнее, чем выше величина ценности капитала при требуемой норме дисконта. Величина положительной приведенной чистой прибыли может быть использована в качестве масштаба измерения доходности инвестиций. Чем выше величина ценности капитала, тем выше его фактическая доходность.

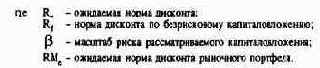

Требуемая в рамках метода ценности капитала расчетная ставка процента (норма дисконта) это величина, которая удовлетворяет требованиям руководства или акционеров предприятия. Необходимая норма дисконта представляет собой минимальную величину, которую можно рассчитать как среднюю величину издержек собственного и заемного капитала, взвешенную по структуре капитала. Издержки заемного капитала определяются на момент оценки процентом по кредитам (например, по банковским кредитам или ссудам). При определении издержек собственного капитала исходят из сравнимых (на взгляд акционеров) возможностей его альтернативных вложений, существующих на рынке, прежде всего с учетом ожидаемого риска. Кроме того, норма дисконта ориентируется на рентабельность возможных альтернативных инвестиций на самом предприятии.

Объектами для применения рассматриваемого метода могут быть отдельные инвестиционные проекты, инвестиционные программы и предприятие в целом. В зависимости от того, учитывается ли при расчете величины денежных потоков процент по заемному капиталу, ценность капитала может определяться в форме показателей ценности собственного или совокупного капитала предприятия.

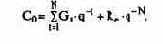

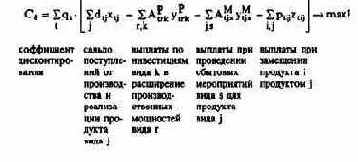

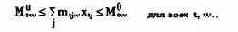

Ценность капитала (собственного или совокупного) при ограниченном сроке жизни проекта с учетом сроков фактических поступлений и выплат определяется по формуле

Норма ценности капитала

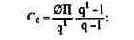

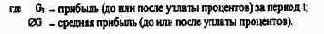

Ценность капитала при неограниченном сроке жизни проекта (N -> бесконечность):

При периодизованном учете начальных инвестиционных выплат через амортизацию, с чем всегда связаны существенные трудности по отнесению этой величины на тот или иной период, можно использовать формулу

Пример использования метода ценности капитала при неограниченной жизни инвестиционного проекта (в данном случае предприятия с возможностью увеличения заемного и собственного капитала).

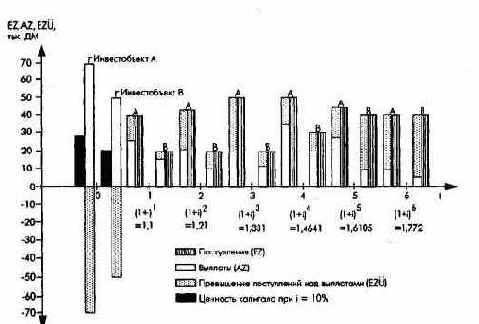

Отдельные (единичные) инвестиционные объекты, как правило, должны оцениваться на базе показателя ценности совокупного капитала без учета происхождения источников капитала, но с учетом налоговых платежей (рис. 61в). Дополнительно отдельные инвестиционные проекты, особенно крупные внешние и внутренние инвестиции, а также инвестиционные программы, могут быть оценены в зависимости от их влияния на ценность капитала всего предприятия.

Рис. 61в. Пример оценки инвестиционного объекта на базе показателя ценности совокупного капитала (графический подход)

Метод внутренней нормы рентабельности (внутренней нормы доходности, возврата инвестиций, internal rate of return) базируется на разложении основного уравнения ценности капитала через q по р. Посредством математической или графической интерполяции определяется приблизительная величина нормы дисконта, при которой ценность капитала равна нулю. Если ценность капитала положительна, то изначально принятую норму дисконта нужно ступенчато увеличивать до тех пор, пока не будет достигнуто условие С0 = 0. Затем возможно ранжирование альтернатив по величине, соответствующей внутренней ставке процента (норме дисконта).

Существенные предпосылки использования методов ценности капитала и внутренней нормы рентабельности.

Расчет показателей по этим методам на основе данных денежных потоков предполагает, что все связанные с инвестициями поступления и выплаты известны, т.е. можно сделать достаточно точные предположение об их величине и временной структуре.

При сравнении множества альтернатив по второму методу при различной величине инвестиций (или различных сроках жизни проектов) необходимо учитывать возможность дополнительных вложений.

При различном налоговом влиянии альтернатив они должны быть приведены в сравнимый вид, например, путем использования в расчетах данных о прибыли после уплаты налогов при инвестировании внутри страны и за границей.

Исходят из того, что прибыль может быть реинвестирована под процент, соответствующий норме дисконта/внутренней норме рентабельности. Если использование одного из двух рассматриваемых методов оценки альтернативных проектов приводит к противоречивым результатам, то рекомендуется отдать предпочтение методу ценности капитала, так как в его основе лежат более реалистичные исходные предпосылки, чем при методе внутренней нормы рентабельности.

Метод внутренней нормы рентабельности может быть применен только тогда, когда он дает единственный результат. Этот метод должен предоставлять единственное реальное с экономической точки зрения решение. Это возможно далеко не всегда, ибо внутренняя норма рентабельности получается в результате решения уравнения n-й степени (с n решениями, среди которых могут быть и отрицательные).

С точки зрения инвесторов и продавцов собственности определение ценности (стоимости) всегда субъективно, поэтому необходим учет всех влияющих факторов.

Информационная значимость инвестиционных расчетов для руководства предприятия

При использовании динамических методов оценки инвестиций учитывается временной аспект структура поступлений и выплат во времени. Различные инвестиционные проекты (с точки зрения сроков их жизни или времени осуществления платежей) делаются сравнимыми посредством дисконтирования. При раздельном рассмотрении инвестиционных проектов в рамках динамических методов тоже не учитываются взаимосвязи между проектами, а также влияние инвестиционного планирования на планы функциональных подразделений и общефирменные планы результата и финансовые планы.

3.1.3.3.2. Определение ценности капитала предприятия в целом (ценности совокупного, собственного (акционерного) капитала и чистой ценности предприятия)

Метод ценности капитала может быть использован, с одной стороны, в рамках стратегического планирования для определения ценности предприятия в целом или его отделений как объекта купли-продажи. В этом случае в качестве базы при расчете покупной (продажной) цены применяют только показатель ценности собственного капитала.

С другой стороны, оценка предприятия как целого служит для определения ценности предприятия до и после реализации стратегического плана (для сравнения альтернативных стратегий развития предприятия на основе их влияния на изменение ценности предприятия). В этом случае ценность предприятия может быть выражена в форме:

Показатели ценности капитала предприятия можно определять для ограниченного или неограниченного срока жизни предприятия с использованием данных финансового плана (сумм поступлений и выплат) или плана прибыли и убытков и планового баланса. Аналогично эти показатели могут быть рассчитаны для отдельных подразделений предприятия (дочерних предприятий, продуктовых отделений), являющихся юридическими лицами. При этом все показатели должны быть исчислены по данным после уплаты налогов.

Для оценки ценности предприятия в целом или его отдельных, осуществляющих разработку баланса отделений как контролируемая величина представляет интерес реальна ценность имущества.

где S реальная ценность имущества; V имущество по текущей стоимости; FK заемный капитал.

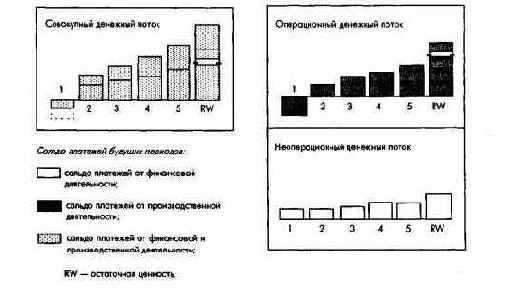

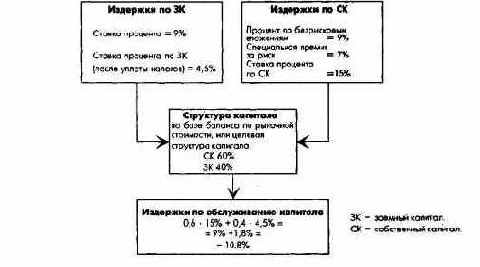

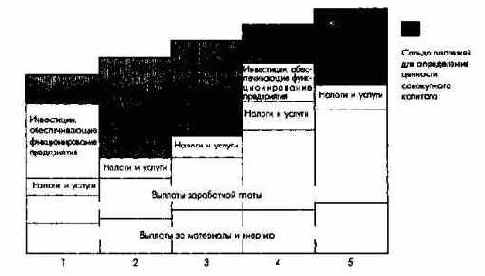

При расчете ценности совокупного капитала исходят из величин выплат и поступлений до уплаты дивидендов инвесторам. При этом возможны два подхода к оценке предприятия (рис. 62а):

Рис. 62а. Возможности определения величины свободного денежного потока

(1) Определение ценности совокупного капитала предприятия на базе чистого общего денежного потока, связанного с результатами его основной, производственной, а также неосновной, финансовой деятельности.

(2) Определение ценности совокупного капитала предприятия посредством разделения денежных потоков от производственной и финансовой деятельности. Эта ценность складывается из величин денежных потоков от производственной деятельности операционного (текущего) денежного потока (Operating Cash-flow), и от финансовой деятельности неоперационного денежного потока (Non-Operating Cash-flow).

В обоих случаях все объемы денежных потоков определяются с учетом инвестиций, необходимых для поддержания текущей деятельности предприятия. Должны учитываться также зависящие от результата налоги. Все выплаты, связанные с инвесторами (дивиденды, проценты и т.п.), а также операции по финансированию и дефинансированию, при расчете сальдо поступлений и выплат не учитываются. Итак, определенные различным образом объемы денежных потоков за период (совокупный денежный поток и сумма операционных и неоперационных денежных потоков) являются теми денежными средствами, которые остаются в распоряжении предприятия для выплат инвесторам и кредиторам, для целей различного рода инвестирования или дополнительного стимулирования персонала. Поэтому часто говорят о так называемых свободных денежных потоках (Free Cash-flow) предприятия.

K(l):

Если ценность совокупного капитала оценивается на базе общего денежного потока, то никакие различия между производственной и финансовой деятельностью не проводятся. Ценность совокупного капитала исчисляется по двум компонентам: фактической ценности свободного денежного потока в течение планового периода и после его окончания. Объемы свободных денежных потоков планового периода, например пятилетнего, могут быть запланированы с достаточной степенью точности, а сальдо платежей или свободные денежные потоки, лежащие за пределами планового периода, учитываются через величину остаточной ценности (стоимости) предприятия, принимаемой равной величине денежного потока, рассчитанной на базе данных о денежном потоке последнего планового периода. Общепризнано следующее правило: информационная значимость метода ценности капитала снижается, когда фактическая величина остаточной стоимости предприятия значительно превышает фактический объем денежных потоков в рамках планового периода.

В зависимости от субъективности оценки будущих перспектив развития предприятия сальдо денежных поступлений, требуемых для расчета остаточной стоимости предприятия, можно варьировать при помощи коэффициента, большего или меньшего единицы. Определяющими здесь являются прогнозы относительно рыночного потенциала, уровня НИОКР и человеческих ресурсов и их влияние на будущее предприятия. Например, остаточная стоимость может быть увеличена, когда предприятие обладает перспективными, пользующимися растущим спросом продуктами.

Конкретно планируемые (положительные или отрицательные) величины денежных потоков и остаточная стоимость предприятия дисконтируются по выбранной норме дисконта с целью определить ценность совокупного капитала. В качестве нормы дисконта при этом берется средняя, взвешенная по структуре капитала величина издержек по обслуживанию заемного и собственного капитала WACC (Weighted Average Cost of Capital). Издержки по собственному капиталу при этом могут быть рассчитаны с учетом состояния рынка капиталов на базе модели САРМ (Capital Asset Pricing Models), в которой взаимосвязь между ожидаемой нормой дисконта для рискового капиталовложения и величиной риска определяется по формуле

Ожидаема доходность рискового капиталовложения соответствует, таким образом, на равновесном рынке капиталов доходности безрискового вложения плюс премия за риск, которая исчисляется как произведение величины риска и рыночной цены риска. Последняя представляет собой разность между ожидаемой доходностью рыночного портфеля и доходностью безрискового вложения, деленную на величину обычного риска по рыночному портфелю.

В качестве издержек по заемному капиталу берут процент по нему, требуемый кредиторами на данный момент. Компонента заемного капитала должна быть соответствующим образом скорректирована с учетом налоговых требований к нему. Структуру капитала целесообразно определять на основе данных балансов о текущей или рыночной стоимости либо по желаемой (целевой) структуре. На практике часто из соображений снижения риска доля заемного капитала может быть ограничена.

На рис. 62б представлен простой пример определения издержек капитала.

Рис. 62б. Пример определения взвешенных издержек по обслуживанию капитала

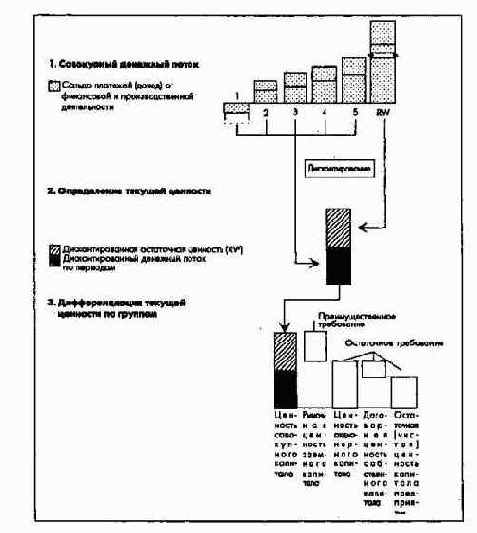

К (2):

Второй подход к определению ценности капитала основан на раздельном рассмотрении денежных потоков, связанных с производственной и финансовой деятельностью. Операционные денежные потоки непосредственно связаны с производственной (основной) деятельностью. Денежные потоки, которые не связаны непосредственно с производственной деятельностью (денежные потоки по финансовым инвестициям и прочим необязательным для деятельности предприятия инвестициям), образуют неоперационные денежные потоки. На практике ценность капитала чаще всего рассчитывается при подобном разделении денежных потоков.

В рамках такого подхода прежде необходимо определить операционные денежные потоки планового периода. Как эти потоки, так и остаточная стоимость оперативного денежного потока на конец планового периода дисконтируется при помощи выбранной нормы дисконта, в результате чего получаются текущая ценность операционного денежного потока и текущая остаточная ценность предприятия (рис. 62в).

Рис. 62в. Определение дифференцированной ценности капитала на базе величины совокупного денежного потока

В качестве третьей составляющей определяют текущую ценность неоперационных денежных потоков. Хотя при определении сальдо поступлений по производственной деятельности последние разделяются с поступлениями по непроизводственной деятельности, от дисконтирования будущих неоперационных денежных потоков, как правило, отказываются. Вместо этого для упрощения расчетов значение неоперационных денежных потоков принимают равным текущей рыночной стоимости соответствующих активов на момент оценки (например, финансовые вложения по их курсовой стоимости). Тем самым упрощенно текущая стоимость активов предприятия, не являющихся необходимыми для производственного процесса, привлекается в качестве компоненты ценности совокупного капитала.

Текущая стоимость операционных сальдо поступлений, текущая остаточная стоимость активов, не являющихся необходимыми для производственной деятельности, образуют ценность совокупного капитала предприятия (рис. 62г).

Рис. 62г. Определение дифференцированной ценности капитала на базе операционного денежного потока

Таким образом, ценность совокупного капитала рассчитывается на базе величин дисконтированных денежных потоков до вычета из них всех выплат инвесторам. Она показывает выгодность инвестиционного проекта и позволяет сделать выводы о его общей рентабельности. Значит, показатель ценности совокупного капитала может служить в качестве важнейшего ориентированного на результат инструмента принятия решений по распределению ресурсов на предприятии. Если рассчитанная ценность совокупного капитала предприятия положительна, то это означает, что получаемая в результате осуществления проекта прибыль позволит не только выплатить проценты по собственному и заемному капиталу и сделать другие необходимые в будущих периодах выплаты, но и получить сверхприбыль. Если этот показатель отрицателен, то это означает, что рассматриваемый проект не в состоянии удовлетворить даже требования инвесторов и обеспечить необходимые в будущем платежи. Ценность совокупного капитала может определяться также и для оценки отдельных инвестиционных проектов, которые трудно классифицировать по источникам финансирования. Структура и издержки финансирования могут быть учтены при помощи рассчитанной соответствующим образом нормы дисконта. Кроме того, ценность совокупного капитала может быть использована для предприятия в целом при необходимости оценить его доходность как объекта инвестирования.

Рассчитанная для предприятия в целом ценность совокупного капитала может быть дифференцирована на ценность заемного капитала и ценность собственного (или акционерного) капитала. В первом случае речь идет о рыночной ценности задействованного на предприятии заемного капитала. Ценность собственного капитала при этом определяется простым вычитанием из ценности совокупного капитала ценности заемного капитала и представляет собой основной критерий принятия решений для собственников и потенциальных инвесторов. Концепция ценности акционерного капитала базируется на том, что все дисконтированные доходы (сальдо поступлений) принадлежат только акционерам предприятия.

Однако эти доходы являются результатом совместных усилий как собственников (акционеров), так и персонала предприятия. Поскольку величина дисконтированных доходов превышает согласованные договорами притязания на доход кредиторов и инвесторов, то остающийся чистый доход за период в соответствии с нашей концепцией его использования должен идти на цели развития предприятия, а также для дополнительного распределения между инвесторами (собственниками), выплаты тантьем руководству и участия в прибыли персонала. При этом притязания акционеров на то, чтобы распределить чистый доход между ними пропорционально вложенному капиталу, должны регулироваться договорным путем на базе показателей номинальной, реальной или рыночной стоимости капитала, т.е. с учетом развития рыночной ситуации. Соответственно остающийся чистый убыток в случае исчерпания финансовых резервов также должен погашаться за счет акционеров и персонала предприятия.

Для использования остаточного дохода или убытка необходимо рассчитать остаточную чистую ценность капитала предприятия на момент принятия решения, так как она, базируясь на объемах дисконтированных денежных потоков (с учетом согласованных в договорном порядке претензий инвесторов и кредиторов), отражает положительную или отрицательную ценность предприятия. Если. остаточная ценность капитала предприятия положительна, то полученный чистый доход может быть (в качестве дополнительных выплат) поделен между основными субъектами предприятия. Когда рассматриваемый показатель отрицателен, в планируемом периоде ожидаются убытки, которые должны быть предотвращены путем более эффективной работы предприятия. Если последнее не удается, то это ведет к нарушению обязательств перед инвесторами. Если же, несмотря на отрицательную величину остаточной чистой ценности капитала, минимальные дивиденды по акциям все равно выплачиваются, то это возможно по крайней мере краткосрочно только за счет уменьшения акционерного капитала. То же самое верно в аналогичных ситуациях в отношении выплат руководству и другим сотрудникам предприятия.

Приведенные выше рассуждения можно проиллюстрировать на следующей схеме:

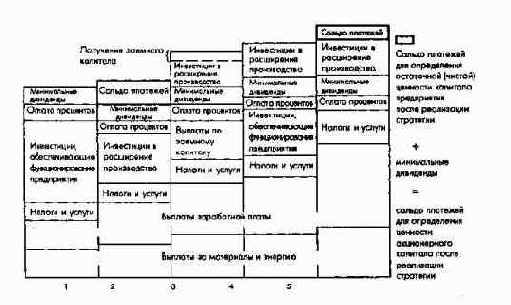

Остаточная чиста ценность капитала предприятия может быть определена непосредственно путем дисконтирования чистых денежных потоков будущих периодов, которые отличаются от денежных потоков за период на величину минимальных дивидендов, процентов по заемному капиталу, а также других платежей по капиталу (включая претензии инвесторов на возврат его средств) (рис. 62д, 62е). Если при расчете объемов денежных потоков учитывать лишь платежи, связанные с заемным капиталом, то после их вычета получают сальдо платежей по собственному капиталу, которые позволяют определить ценность собственного (акционерного) капитала.

Рис. 62д. Сальдо платежей (операционный и неоперационный денежный поток) для определения ценности совокупного капитала перед реализацией стратегии

Рис. 62е. Сальдо платежей для определения ценности акционерного капитала и остаточной (чистой) ценности капитала предприятия после реализации стратегии

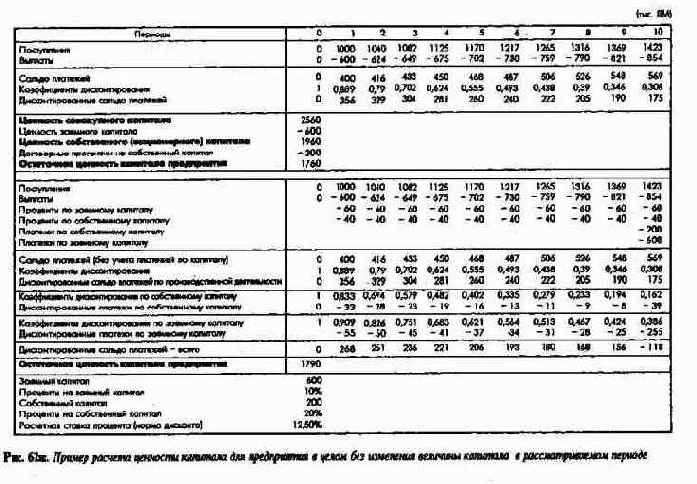

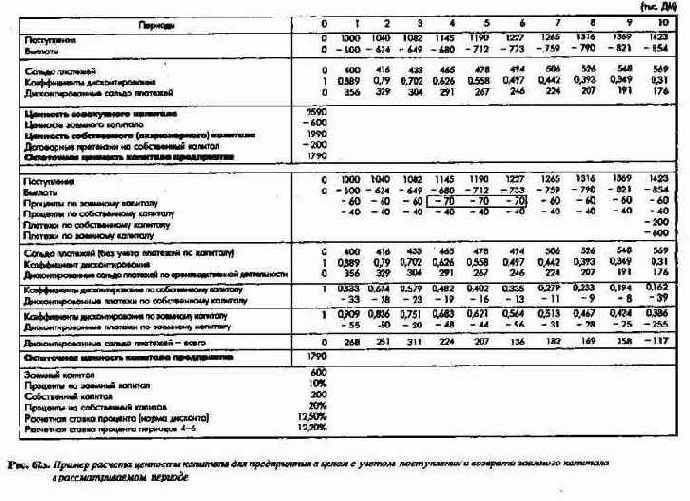

Примеры на рис. 62ж, 62з поясняют расчеты, связанные с определением рассмотренных выше показателей ценности собственного (акционерного) капитала и остаточной чистой ценности капитала предприятия двумя способами. Косвенным: путем вычитания показателя ценности заемного капитала и согласованных в договорном порядке претензий инвесторов и персонала на собственный капитал из показателя ценности совокупного капитала и прямым: путем учета выплат, связанных с кредиторами и инвесторами, в доходах будущих периодов. В последнем случае необходимо помнить, что эти платежи дисконтируются соответственно по своей специальной ставке процента. В примере на рис. 62з дополнительно с четвертого по шестой периоды предусмотрено привлечение кредита, что приводит к изменению средневзвешенной расчетной ставки процента в этих периодах и тем самым к изменению ценности капитала. В каждом периоде средневзвешенная расчетная ставка процента должна рассчитываться с учетом структуры капитала и процентов на собственный и заемный капитал.

Рис. 62ж. Пример расчета ценности капитала для предприятия в целом без изменения величины капитала в рассматриваемом периоде

Рис.62з. Пример расчета ценности капитала для предприятия в целом с учетом поступления и возврата заемного капитала в рассматриваемом периоде.

В рамках стратегического планирования полей бизнеса предприятие в целом должно быть оценено до и после реализации стратегии на основе всех рассмотренных выше показателей ценности капитала, для того чтобы можно было сравнить разные стратегии с точки зрения их влияния на увеличение ценности капитала предприятия. Среди альтернативных стратегий полей бизнеса лишь та будет оптимальной, которая обеспечивает наибольший прирост ценности собственного (акционерного) капитала и тем самым остаточной чистой ценности предприятия. Положительная разница между ценностью (стоимостью) предприятия до и после реализации стратегии означает увеличение ценности (Value Creation), отрицательная разница уменьшение ценности (Value Destruction).

Увеличение ценности может быть достигнуто путем проведения производственных и финансовых мероприятий и основывается на более эффективной комбинации элементов труда и капитала. Если бы данный прирост перераспределялся только в пользу собственников капитала, то у персонала не было бы мотивации для достижения более высокого уровня дохода. Во избежание такой ситуации и для того, чтобы направить принятие решений и мер на зарабатывание оптимальной ценности капитала предприятия, в рамках системы стимулирования руководителей рекомендуется привязать их стимулирование к приросту ценности совокупного капитала. Если часть полученного прироста ценности капитала используется для повышения эффективности работы предприятия, например для расширения НИОКР, то тем самым для всех участников гарантируется успешное дальнейшее развитие предприятия.

Ожидаемое или фактическое снижение ценности должно вести к изменению стратегии, к инновациям, а при необходимости и возможности к ограничению претензий на доход со стороны поставщиков, государства, а также инвесторов и персонала.

В других случаях это может вызвать перебазирование производств, замену руководителей и сокращение персонала, а возможно, частичную либо полную остановку предприятия. Концепция остаточной чистой ценности капитала требует в экстремальных случаях уступок как со стороны персонала, так и вкладчиков капитала предприятия.

3.1.3.4. Ориентированная на результат оценка взаимосвязанных инвестиционных проектов с использованием дерева принятия решений

Оценка связанных во времени и функционально инвестиционных альтернатив, которые можно реализовать в плановом и последующих периодах, может быть облегчена использованием дерева принятия решений. Это метод представления и математического решения комплексных проблем с учетом различных альтернатив состояния внешней среды. Он способствует гибкому планированию; наряду с решением проблемы в рамках данного плана развития могут быть учтены и подготовлены возможные альтернативные планы.

Важнейшими этапами применения данного метода в рамках стратегического планирования являются:

(1) выяснение проблемы и значимых целей;

(2) поиск возможных вариантов решения (инвестиционных альтернатив);

(3) разработка основных принципов оценки инвестиционных проектов.

Представление дерева принятия решений

Дерево принятия решений это схематично представленный комплекс решаемых проблем. Взаимосвязи между принимаемыми решениями и их воздействием в будущих условиях внешней среды (состояния, случайные события, рыночная ситуация), а также возможные будущие решения представляются и разъясняются при помощи древовидной схемы.

Обычно дерево принятия решений строится при помощи узлов и соединяющих их линий (ветвей). Узел в форме квадрата ситуация принятия решений или результат. Узел в форме круга представляет возможные будущие события. Линии символизируют переходные связи, для которых задаются вероятности осуществления событий. Все альтернативные решения и ситуации во внешней среде должны взаимно исключаться.

Расчет результатов альтернативных решений

При помощи дерева принятия решений определяют все важнейшие решения, причем в зависимости от принятого метода расчета могут быть выбраны разные пути решения.

Различают следующие методы расчета:

Метод с полным перечислением,

предполагающий оценку всех возможных решений (в том числе и промежуточных), из которых выбирается наилучшее. Использование этого метода наиболее целесообразно, если количество альтернатив невелико, особенно в том случае, когда речь идет об одноразовых неповторяющихся проблемах, для которых необходимо разрабатывать особый способ решения. Поскольку стратегические проблемы, как правило, связаны с ограниченным количеством возможных альтернатив, которые могут быть проанализированы достаточно грубо или частично, применение данного метода здесь представляется возможным. В этом случае оптимальное решение ищут обычно непосредственно на дереве принятия решений, возвращаясь каждый раз к узлам разветвления проблем (Roll-back-method).

Метод с ограниченным перечислением, метод динамического планирования, метод ответвлений и скачков (Branching and Bounding-Verfahren) дают другие возможности расчета оптимальных или близких к оптимальным решений для связанных содержательно и во времени проблем. Границы использования этих методов зависят от числа возможных комбинаций, счетных возможностей компьютера и затрат. Их применение предполагает специальный алгоритм преимущественно для решения повторяющихся проблем с одинаковой структурой.

Проблема:

Оптимальное планирование потенциала для нового продукта с предполагаемым сроком жизни 10 лет.

Альтернативы:

Строительство большой или маленькой фабрики к плановому сроку; при усилении спроса возможно расширение маленькой фабрики через два года.

База оценки:

Прогнозы относительно денежных потоков при различных состояниях внешней среды, оценки вероятности наступления событий, расчеты ценности капитала (методом обратного анализа). На рис. 63 данная проблема представлена в виде дерева принятия решений.

Рис. 63. Дерево решений с полным перечислением условий принятия ориентированных на результат решений относительно продуктовой программы и потенциала

Информационная ценность метода дерева решений значительна, поскольку дает руководству предприятия следующие возможности:

В рамках стратегического планирования при помощи дерева принятия решений можно оценивать внутренние и внешние возможности роста.

3.1.3.5. Ориентированная на результат оценка инвестиционных проектов/программ и объема внешнего финансирования

Если не исходить из имеющегося капитала, то для оценки инвестиционных возможностей руководству предприятия потребуется информация о влиянии различных возможностей мобилизации капитала на результат.

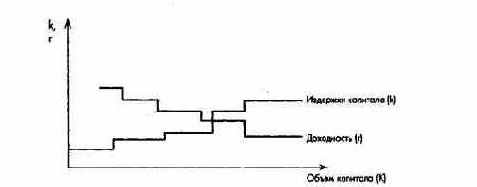

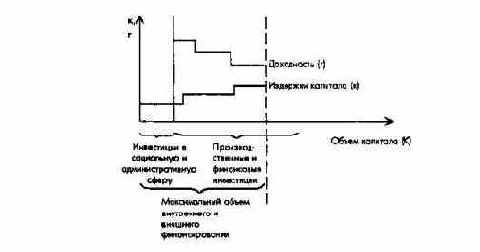

На практике ставка процента в зависимости от устойчивости предприятия растет при увеличении потребности в капитале. Если оценивать различные возможности финансирования с точки зрения результата, без ограничения финансирования, то они могут быть проранжированы в . зависимости от роста процентной ставки; этому противопоставляются проранжированные по падающей доходности возможности инвестирования. Точка пересечения этих кривых оптимальная с позиции результата программа инвестирования и финансирования (рис. 64а), так как рентабельность инвестиций выше точки пересечения кривых будет меньше, чем издержки необходимого для этого капитала.

Рис. 64а. Оптимальные объемы инвестирования и финансирования при неограниченном предложении капитала

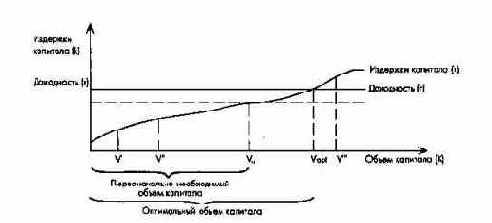

На практике, однако, возможности привлечения капитала ограничены. Эти границы устанавливают инвесторы на основании допустимого с их точки зрения уровня задолженности. Исходя из определенного объема собственного капитала, возможность увеличения которого существенно ограничена в зависимости от рыночной ситуации, отношений собственности и желаемого соотношения собственного и заемного капитала, определяют максимально возможную к получению величину заемного капитала и соответственно долю внешнего финансирования.

Таким образом, можно установить ограничения по масштабам инвестирования (рис. 64б).

Рис. 64б. Инвестиционная программа при ограниченном предложении капитала

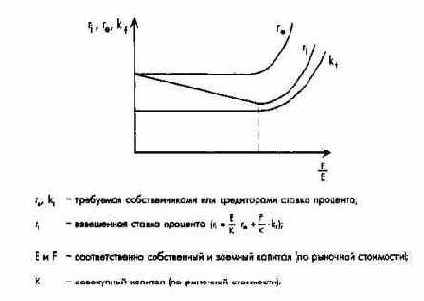

При заданной величине собственного капитала возможность финансирования за счет заемных средств может быть определена также по оптимальному с точки зрения издержек капитала уровню задолженности. Оптимальное с точки зрения издержек соотношение собственного и заемного капитала может быть получено из кривых норм издержек собственного и заемного капитала и соответственно из рассчитанных на их основе взвешенных норм издержек всего инвестированного капитала (рис. 65а).

Рис. 65а. Определение оптимального по издержкам уровня задолженности при заданном объеме собственного капитала

В функции издержек выражено отношение, с одной стороны, собственников, а с другой стороны, кредиторов к рискам в финансовой сфере предприятия. Это касается рисков, связанных со структурой капитала и финансированием. Причем эти риски взаимосвязаны один с другим и с общим риском существования предприятия. В соответствии с большим объемом финансирования, требуемым при имеющемся объеме собственного капитала, потенциальные объекты инвестирования ранжируют по их доходности.

Исход из средней величины RoI предприятия также можно рассчитать максимальную с точки зрения результата величину капитала при оптимальной его структуре. В плановом периоде это делают, суммируя полученные под различный процент (не превышающий рентабельность инвестиций) объемы заемного капитала. При низкой потребности в капитале сначала используют капитал со сравнительно низкими процентными ставками (рис. 65б).

Рис. 65б. Определение оптимальных объемов инвестирования и финансирования

Модель может быть дополнена учетом влияния отдельных видов капитала на общие издержки финансирования, а также учетом фактора риска.

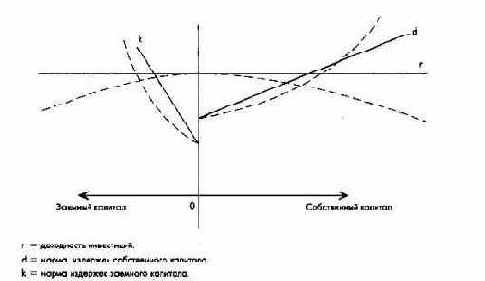

Исход из ожидаемой величины средней рентабельности инвестированного в предприятие капитала максимальную величину капитала и его структуру можно определить даже в том случае, когда варьируется не только величина заемного, но и собственного капитала при известных в каждом случае ставках процента.

Также эта оценка возможна при нелинейности функций издержек капитала (см. пунктирные линии на рис. 65в).

Рис. 65в. Определение оптимального уровня задолженности при переменном собственном и заемном капитале

Эти ориентированные на результат и возможности финансирования плановые расчеты в качестве информации для руководства предприятия показывают границы теоретически и практически возможного объема инвестиций. Представленные здесь подходы к определению объема инвестирования и финансирования при оптимальных издержках не гарантируют текущую ликвидность предприятия. При планировании инвестиций и их финансирования не учитываются сроки кредитов, и они не включаются в финансовые планы предприятия в целом. Поэтому информационное содержание таких расчетов ограниченно.

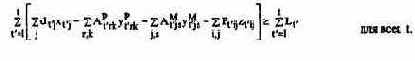

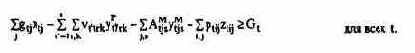

3.1.3.6. Ориентированная на результат и ликвидность финансовая оценка инвестиционных проектов/программ в рамках моделей сводного планирования

Ориентированные на результат и ликвидность и тем самым на финансирование инвестиционные проекты/программы могут оцениваться на базе общефирменных моделей (см. раздел 5.4). Такие модели должны описывать с математической точки зрения все или по крайней мере важнейшие события, происходящие на предприятии. При этом для планирования полей бизнеса наибольший интерес представляют два типа моделей.

К первому типу относятся используемые для имитации описательные модели, построенные в форме простых или сложных систем уравнений, которые трансформируются в модели принятия решений путем введения целевой функции. Ко второму типу аналитические модели принятия решений, основанные на использовании линейного или смешанного целочисленного программирования.

При этом речь идет либо о моделях, содержащих исключительно стоимостные показатели, так называемых финансовых моделях, и моделях результатов (балансовых моделях), либо о моделях, которые наряду со стоимостными показателями содержат натуральные и временные параметры. Причем для стратегического планирования интерес представляют прежде всего высокоабстрактные модели, т.е.

укрупненные модели, во главу угла которых ставится планирование продуктовой программы и потенциала и их влияния на результат и ликвидность. Однако должно также учитываться влияние специфических функциональных и региональных стратегий.

Ниже рассматриваются модели, которые позволяют максимизировать ценность капитала при учете заданных целей по периодам (дополнительные условия).

При помощи таких моделей можно на базе ряда определяющих результат и ликвидность факторов проанализировать влияние альтернативных продуктовых программы и потенциала на высшие монетарные цели предприятия. Причем в случае имитационных моделей можно просчитать и сравнить лишь ряд определенных альтернатив, тогда как при использовании аналитических моделей можно рассмотреть все возможные альтернативы и посредством определенных алгоритмов найти оптимальное решение при учете дополнительных условий.

3.1.3.6.1. Имитационные модели

Для нас представляют интерес общие имитационные модели, которые дают базу для ориентированного на результат и ликвидность принятия решений относительно планировани альтернативных продуктовых программ и потенциала или инвестицонных проектов и программ и позволяют рассчитать ценность капитала. Следовательно, основой для принятия решения являются:

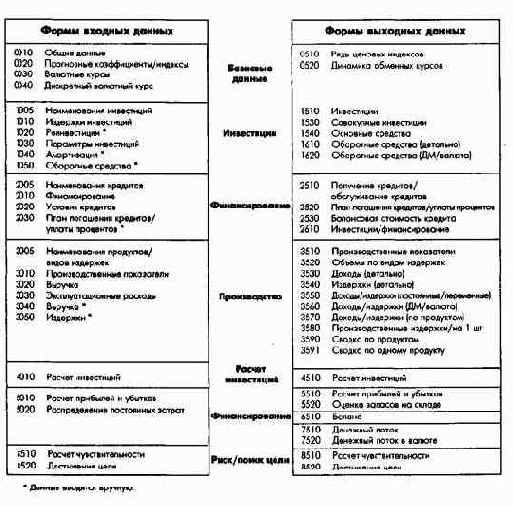

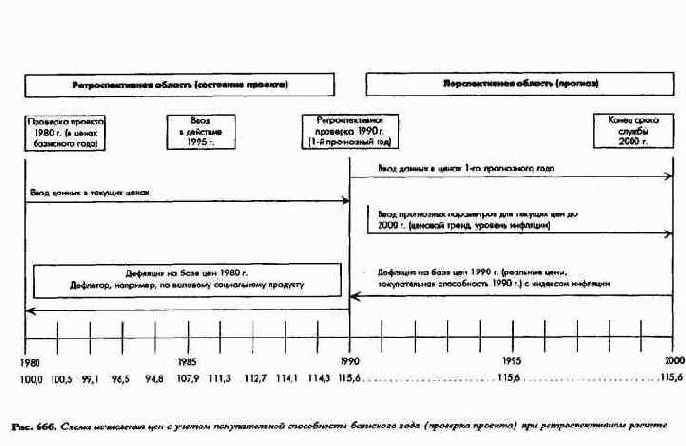

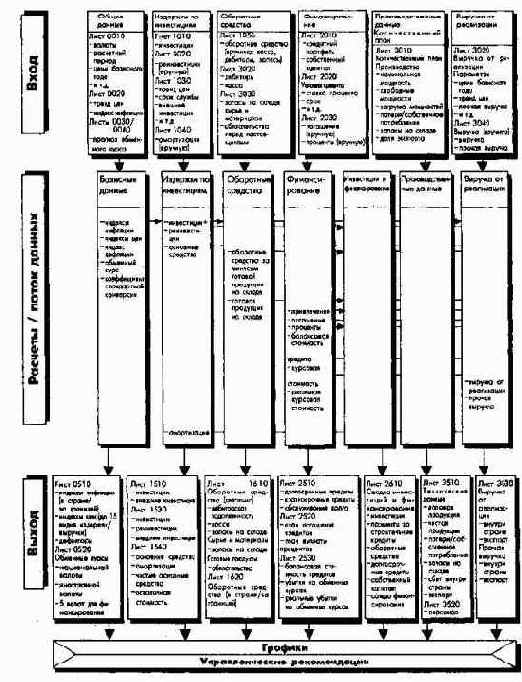

В качестве примера имитационной модели рассмаривается в обобщенном виде "СОРЕ" (Computer Oriented Project Evaluation), разработанная фирмой Kreditanstalt fur Wiederaufbau, Frankfurt/Main.

Основные элементы модели

COPE это модель для расчета показателей проектов на уровне отдельных предприятий и народного хозяйства в обычной для фирм, консультантов или банков форме с целью определить эффективность и целесообразность финансирования крупных инвестиционных проектов и программ.

При помощи такой модели могут разрабатываться прогнозы и проводиться ретроспективные аналитические расчеты. Модель СОРЕ представляет собой методически целостную программу, где показатели приводятся как к текущим, так и к постоянным ценам базисного года. Модель СОРЕ может быть использована для оценки:

В модели СОРЕ делаются расчеты для оценки с точки зрения данного предприятия или всего народного хозяйства:

При этом модель СОРЕ обеспечивает:

Требования к техническому и программному обеспечению

Модель СОРЕ предназначена для пользователей, профессионально владеющих методикой расчетов экономической эффективности, но не имеющих никаких специальных знаний по информатике.

В качестве базового программного продукта для реализации модели СОРЕ используется программа Lotus 1-2-3 версия 3.x. Кроме того, необходим персональный IBM-совместимый компьютер с объемом свободной памяти не менее 8 МБ.

Для пользования программой достаточны минимальные знания о базовом программном продукте. Пользователю предлагается следующая помощь:

Возможна подгонка программы под условия конкретного предприятия-пользователя, в частности:

Структура модели